隨著即將進入董事會和股東會的旺季,接下來存股界最重要的大事,莫過於各大上市櫃公司將決定前一年度的盈餘分配,也就是大家所知的股利政策。股票未來的績效,很大一部分也取決於公司的股利政策,是否有讓股東們感到「滿意」?

文末也將透過4步驟,帶各位讀者搶先預測15檔金控股新一年股利政策和殖利率預估(編按:新光金已公布,每股配發現金股利0.4元),千萬不能錯過!

股利政策對股價走勢有影響一般而言,投資人買進股票若為領息,都會先預測手中持股的股利政策,在股利政策正式開獎後,股價也會因股利政策對應預期,產生3種不同的情緒反應而有不同走勢:

第1種「符合預期」,是指股利政策符合一般投資人的預期,那麼股價波動一般也就平平,會停留在原先的估值左右。

第2種「超乎預期」,若股利政策超乎股東原先的期待,此時股價一般會提前反應,在還未除權息前就先展開行情。舉例來說,像2019年年底宣布以資本公積加發10元現金股利的保養品業者達爾膚(6523),就因高達15%的現金殖利率,從2019年12月24日的收盤價66元起漲,短短6天上漲逾37元,到2020年1月2日的收盤價103元,漲幅高達56%。

達爾膚(6523)加發現金股利,殖利率高達逾15%,刺激股價短線強漲!

資料來源:XQ全球贏家

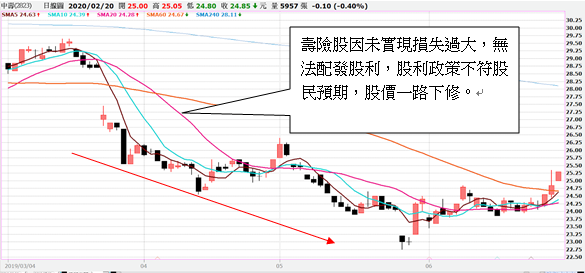

資料來源:XQ全球贏家 第3種「不符預期」,則是如果公司股利政策低於股東預期,甚至開出0元槓龜獎,股價多會一路下行。以去年金融業的中壽(2823)等壽險股為例,因為未實現虧損過大,所以要提列特殊盈餘公積,造成壽險業者空有獲利但不發股利。像是中壽在2019年3月底宣布不發股利後,隔日股價有如自由落體一般大跌近5%,短線累計跌幅則達約10%。

中壽(2823)2019年未發股利,使股價後續重挫!

資料來源:XQ全球贏家

資料來源:XQ全球贏家

4步驟搶先預測》15檔金融股股利政策、殖利率預估一次看既然股利政策對股價影響巨大,為了先一步了解公司的股利政策?投資人不妨透過前幾年的配股配息率進行預測,不過要注意這僅是預測,公司經營層在決定股利政策時,雖會有一定慣性,但是仍有其它因素會影響最終結果,像是有重大資本支出或保留資本因應景氣變動等,都有可能會影響股利的發放比率。

在計算股利前,一定要先知道公司前一年的獲利情況(EPS),才有辦法進行估算,而公司Q4財報最晚在3月底才會公布,目前投資人還拿不到去年的EPS數據。不過,存股族熱愛的15檔上市櫃主要金融股,在元月時就會公布上一年的獲利數字,因此就能依EPS數字和近年的股利配發率進行初步的預測。

掌握EPS數據過後,就可來檢視個股的歷史盈餘分配率(股利配發率),以下為小編整理的15檔金控公司近1年、近3年平均及近5年平均配息率。

計算出個股的近年平均股利配發率過後,接著,我們就可以利用每股EPS的數據乘上配發率後,即可得到「預估」的可能配息數字:

知道可能的配息數字後,就能搭配目前的收盤價,像下圖一般算出可能的預測殖利率:

以上就是殖利率預測的4個步驟,讓我們再複習一次,4個步驟分別為:步驟1:掌握最近一個年度的「EPS數據」;步驟2:掌握近幾年的「平均股利配發率」;步驟3:相乘步驟1和2的兩項數據,得到「股利發放的可能預估值」;步驟4:最後則以「股利預估值」除以「目前的收盤價」,就可得到預測的現金股利殖利率以及股票股利殖利率囉!

最後,要再次提醒讀者,在股利政策制定上,或許會有一定的慣性,前後幾年的配發比率不會有太大差異。不過,公司經營層還是會因為經營策略等考量,每年在盈餘配發上有所不同,估算值僅可用為大概參考,最後的數字仍要以公司董事會與股東會決議通過的金額為準。

定存股之現金殖利率社團-------請點